Фондовые индексы Азиатско-Тихоокеанского региона снизились на негативных новостях из Поднебесной

Американские индикаторы остались за неделю в красной зоне.

Минувшая неделя завершилась для большинства основных индексов в отрицательном секторе, сообщает inbusiness.kz.

В пятницу, 11 августа, индикаторы АТР ушли вниз из-за проблем проблем на рынке недвижимости Китая. Один из крупнейших операторов недвижимости в Поднебесной Country Garden Holdings заявил, что ожидает получить чистый убыток в 45 – 55 млрд юаней (7,6 млрд долларов) в первой половине 2023 года.

"Проблемы, которые мы наблюдаем на китайском рынке недвижимости, — это небольшое глобальное напоминание о неопределенности в отношении того, что может произойти с растянутыми балансовыми счетами", — приводит агентство Bloomberg слова главного инвестиционного директора Moneyfarm Ричарда Флакса.

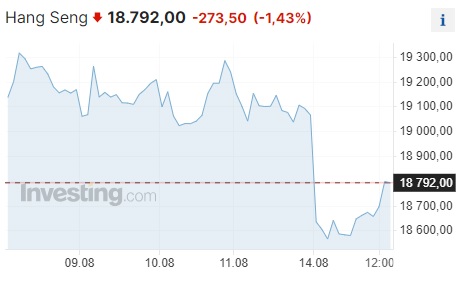

По итогам пятничных торгов индекс Шанхайской фондовой биржи Shanghai Composite (SSEC) снизился на 2,01%, до 3 189,25 пункта, гонконгский фондовый индекс Hang Seng Index (HSI)— на 0,91%, до 19 065,5 пункта. По случаю праздника в Японии торги не проводились. Японский Nikkei 225 (JP 225) вырос по итогам торгов четверга на 0,84%, до 32 473,65 пункта.

На прошлой неделе шанхайский SSEC потерял -2,43%, гонконгский HSI подешевел на -2,37%. Лишь японский JP 225 остался в зеленом секторе +0,68%.

В понедельник, 14 августа, движение вниз продолжилось на всех торговых площадках АТР по той же причине, что и в пятницу – из-за рисков в строительном секторе КНР. Country Garden Holdings пытается продлить срок погашения облигаций. В прошлый понедельник несколько гонконгских инвесторов сообщили изданию Caixin, что компания не смогла выплатить проценты на общую сумму 45 миллионов долларов по двум офшорным долларовым выпускам.

По словам источников агентства Bloomberg, некогда крупнейший частный застройщик Китая по объёму продаж рискует присоединиться к числу неплательщиков, если не сможет произвести купонные выплаты по двум долларовым облигационным выпускам в течение 30-дневного льготного периода.

"Это настолько значительный финансовый шок для системы, что власти сделают все возможное, чтобы его сдержать", — сказал главный исполнительный директор Witan Investment Trust Эндрю Белл.

14 августа на закрытии за торговую сессию Шанхайский Shanghai Composite снизился на -0,34%, до 3 178,43 пункта

Гонконгский Hang Seng Index снизился на -1,43%, до 18 792 пунктов.

Японский Nikkei 225 подешевел на -1,21%, до 32 080 пункта.

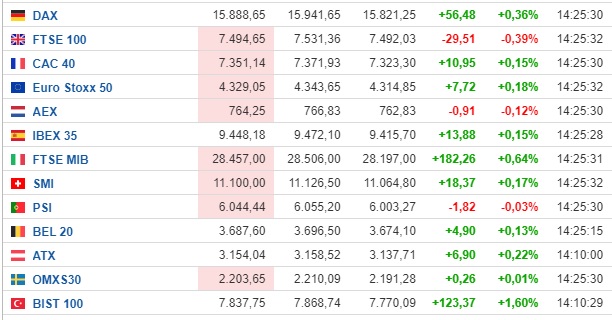

Торги минувшей пятницы европейские фондовые рынки также закончили в красном секторе на фоне новой волны опасений, что ужесточение денежно-кредитной политики мировыми центробанками может продолжиться.

По информации Trading Economics, французское Национальное статистическое управление Insee в пятницу пересмотрело с повышением — до 5,1% в годовом выражении с 5% — оценку роста потребительских цен, гармонизированных со стандартами Евросоюза, в июле.

В Испании окончательные данные по инфляции совпали с предварительной оценкой: потребительские цены в стране выросли на 2,3% в годовом выражении в июле после повышения на 1,9% в июне.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 к закрытию рынка в пятницу снизился на -1,09% и составил 459,17 пункта.

Британский индикатор FTSE 100 потерял -1,2%, германский DAX подешевел на -1,03%, французский CAC 40 на -1,26%, итальянский FTSE MIB снизился на -1,05%, испанский IBEX 35 на -0,7%.

В понедельник, 14 августа, большинство европейских индексов в зеленом секторе. Лишь три индикатора снижаются. Оптовые цены в Германии в июле снизились четвертый месяц подряд – на 2,8% в годовом выражении после июньского спада на 2,9%, сообщило Федеральное статуправление страны (Destatis). В том числе цены на нефтепродукты упали в прошлом месяце на 20,8%, металлы и их руды – на 18,3%, химическую продукцию – на 16,5%.

Заметно провисает британский FTSE 100, который за прошлую неделю потерял -0,62%, несмотря на более сильный, чем ожидалось, отчет о ВВП Великобритании за второй квартал. Он вырос на +0,2% по сравнению с предыдущим кварталом. Повышение британского ВВП в годовом выражении во втором квартале ускорилось до 0,4% с 0,2% в предыдущем квартале, тогда как эксперты прогнозировали сохранение прежних темпов роста. Отчет показал, что у Банка Англии по-прежнему остается пространство для маневра в плане дальнейшего ужесточения политики с целью сдерживания инфляции, отмечает Trading Economics.

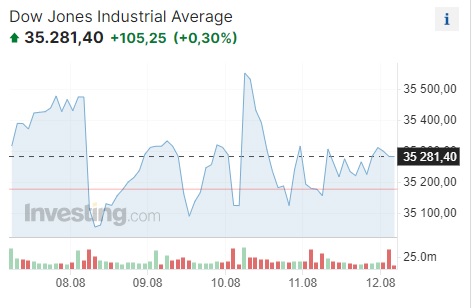

Американские индексы пятницу закончили разнонаправленно. Укрепились сектора нефти и газа, телекоммуникаций и здравоохранения. Негативная динамика последовала со стороны секторов технологий, сырья и потребительских товаров.

Как пишет Investing.com, индекс цен производителей оказался выше ожиданий как в основной, так и в базовой части. В годовом исчислении PPI вырос на 0,8%, что немного выше ожидаемых 0,7%. В месячном исчислении PPI вырос на 0,3%, против ожидавшихся 0,2%. Базовый индекс цен производителей за год вырос на 2,4%, что также превысило ожидания.

Отчет противоречит опубликованным в четверг данным по США индексу потребительских цен (CPI), которые показали, что годовая базовая инфляция в крупнейшей экономике мира в июле выросла меньше, чем ожидалось, что усилило прогнозы о том, что Федеральная резервная система вскоре может отказаться от своей долгосрочной кампании повышения ставки.

Однако, поскольку инфляция остается значительно выше среднесрочного целевого уровня ФРС, рынок сократил свои ожидания относительно снижения ставки в этом году, и ожидается, что она останется на 22-летних максимумах.

То есть, статданные из США, опубликованные за два дня, в целом показали некоторое усиление инфляционного давления в стране в июле, и президент Федерального резервного банка (ФРБ) Сан-Франциско Мэри Дейли заявила, что американскому ЦБ, по её мнению, ещё рано объявлять о победе над инфляцией.

В пятницу на момент закрытия Нью-Йоркской фондовой биржи только Dow Jones в плюсе. Индекс подорожал на +0,30%, при этом снизился на -0,54% по итогам недели.

Индекс S&P 500 подешевел на 0,11%

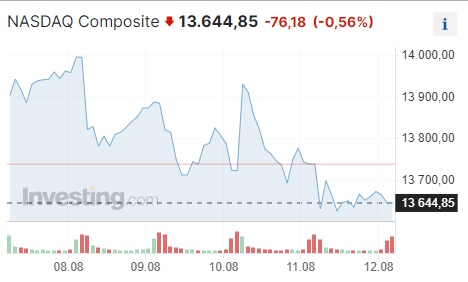

Индекс NASDAQ Composite опустился на 0,56%.

Аналитики Goldman Sachs Group Inc. прогнозируют, что ФРС начнёт постепенное снижение ключевой ставки в конце июня 2024 года. Они полагают, что американский ЦБ сохранит ставку на текущем уровне 5,25-5,5% годовых на заседании в сентябре. К ноябрю ФРС, как ожидается, поймет, что базовая инфляция в США замедлилась в достаточной мере и что в дальнейшем повышении ставки нет необходимости.

В то же время эксперты инвестбанка отмечают, что сама по себе нормализация денежно-кредитной политики не является мотивацией для ФРС в данный момент. В связи с этим они видят серьёзный риск того, что американский ЦБ приступит к снижению ставки позже, чем они прогнозируют в настоящее время.

"Мы ожидаем, что со временем ставка ФРС стабилизируется на уровне 3-3,25%", — отмечают эксперты Goldman Sachs Group Inc.